美国人口普查局在 2007 的信用卡使用报告1中提到,大约有 70.2%的美国人持有信用卡。近十年来,这个数字只增不减2。作为老牌资本主义强国,超前消费的概念可谓是深入人心。

美国信用卡极高的普及率和使用率,依靠的是完善的金融体系和配套的信用系统。在这样一个充分发达的市场,银行之间的竞争是极其充分而激烈的,他们只有拿出慢慢的诚意(福利),才能在市场上有自己的一席之地。一般的信用卡,开卡就会送几百甚至上千不等的美元。就连穷学生的我,信箱里也时不时会收到不同银行寄来的信用卡开户邀请(更别说年收入十几万甚至上百万美元的中产和富人群体了),这也侧面反映了竞争的激烈程度。而这样的竞争之下,受益的则是我们持卡人。

首先说说年费。在美国,很多银行的入门卡是免年费的,意味着接近于零的持卡成本,无需有刷够 X 笔/X 元才能免年费的压力。而那些有年费的信用卡(比如下文将提到的 Chase Sapphire Reserve)本身所带来的巨额福利和高返现可以抵扣 70%到 80%的年费,等效年费非常低或几乎为零。

其次是返现。大部分的信用卡,每笔消费都会有对应的返现金额,一般是 1%到 10%不等。返现 1%的信用卡我们一般称之为「乞丐卡」,原则上是不推荐申请的。返现的方式,可以是简单粗暴的现金,由你自主决定这笔返现的用途;也可以是积分,用于以 1.5 倍甚至更高的比例,兑换机票、酒店等。文章开头说的接近 0 – 1 折的蜜月旅行和尊贵套房,就是利用积分杠杆兑换而来。

最后则是信用卡附赠的福利。一般越高端的卡,福利越多。前面提到过,这些福利往往可以抵扣很大一部分的年费。拿 Chase Sapphire Reserve 举例,年费是 550 美元,看似高得吓人。但是别忘了信用卡本身包含的每年 300 美元的交通补贴,60 美元的外卖补贴,Lyft(相当于国内的滴滴) 76 折以及机场贵宾室会员卡,实际等效年费只有不到 100 刀。

国内信用卡往往在消费时还需输入交易密码确保安全(来源于我几年前使用老爸副卡的经历,如果情况有变,欢迎评论区指正),而美国人的习惯是大笔一挥,无需记录复杂的密码。潇洒的背后不仅仅是高度发达的反诈骗监控网络,更是完善的法律体系。美国的《公平信用交易法案》规定,对于「非授权使用」的消费,持卡人最多承担 50 美金的责任。在这样的环境下,大家自然倾向于使用信用卡,而你刷得越多,银行收取的手续费也越多,自然更愿意保障持卡人的权益,从而形成一个良性循环。

我们暂且把国内蓬勃发展的在线支付放到一边,因为那是从高维度吊打信用卡的存在。单就对比国内外信用卡使用环境,美国确实更加方便和安全。不过也正是因为这个原因,在线支付在美国迟迟发展不起来。

前面说过,美国信用卡市场可谓是百花齐放、各显神通,不同的银行的性子也不尽相同。有的银行相对宽松(比如 Discover),有的银行则对于风险交易异常敏感(比如 Chase)。我挑其中最主要的几家来给大家说道说道。需要说明的是,下文推荐的信用卡是综合福利比较好,使用相对简单的,适合新手申请。而对于信用卡老手来说,这些信用卡可能并不适用。

虽然名字非常的霸气(译为:美国银行),但 Bank of America (下文统一简称为 BoA) 并不是美国最大的银行,而是屈居 Chase 之后。即便如此,BoA 仍旧是许多人的首选。

相对于「高傲」的 Chase 来说,BoA 更加亲民,对于大额转账的审核相对更加宽松。我的第一张银行卡就是 BoA 和纽约大学的联名借记卡,虽然图案难看,但毕竟有校友情节的加成。

他们家的信用卡首推 Cash Rewards,无年费,申请难度中等,开卡赠送 200 美金,可设置网购 3%的返现,十分百搭。如果你同时拥有储蓄账户,还能最多享受 75%的返现加成(相当于 3.75%的返现比例)。新手可以尝试先开他们家的借记卡,往账户里存个几千美金,再申请信用卡,这样通过的几率会更高。

背靠 Morgan Stanley 的 Chase,作为美国第一大银行,以高信用卡福利和优质服务著称,但他们家的风控也是最严格的。大额转账、重复性的小额交易都有可能被 Chase 的风控部门盯上,从而「杀全家」,也就是立即关闭你在 Chase 的所有账户,并在将来拒绝为你提供任何服务(你再也不能在 Chase 开户了),除非你能说服 Chase 你的行为是合理的。

在美国贴吧 Reddit 上,有一个叫 churning 的版块。我们可以把 churning 理解为反复薅银行羊毛的的行为。在这个板块里,大家会分享如何通过重复申请信用卡来获取高额的开卡奖励和积分。有一些行为是合规的,但有一些则处于灰色地带甚至是违反银行条款的。Chase 严格的风控,也和其高额的福利吸引了众多滥用规则获利的人有关。

Chase 入门卡推荐 Freedom 或 Freedom Unlimited,前者有季度轮换的 5%返现,后者有任意类别消费 1.5%的返现。两张卡申请也比较容易通过,适合作为你的第一张信用卡。

而 Chase Sapphire Reserve 则需要你积累一定的信用记录和收入后,才能去尝试。550 美金的年费容易让人望而却步,但每年 300 的旅行报销,外卖补贴,打车 76 折,机场休息室 VIP……种种福利让这张卡变得超值。研究生头两年频繁飞回国的我,多亏了机场休息室 VIP 的福利,让我候机的环境舒适了不少。Sapphire Reserve 另一大杀器则是租车保险。在美国旅游出行免不了要租车,而其中车险是另外付钱的,每天十几美元到几十美元不等。如果你用 Sapphire Reserve 支付租车费用,Chase 会免费提供保险,一年到头省下的钱,可不是小数目。

Discover 并不像 BoA 和 Chase 那样拥有实体支行,而是全程线上运营。由于不用支付高额的房租和线下运营费用,Discover 储蓄账户的利息通常会比 BoA 和 Chase 要高出不少,但信用卡福利只能说一般般,种类相对上述两大行来说也比较少。Discover 的一大特色就是服务优秀,信用卡申请相对容易,对于国际学生十分友好。

如果你想试试他们家的信用卡,我推荐你申请 Discover it。这张卡和 Chase Freedom 一样,也是季度轮换 5%的返现苹果注册国外id完善信用卡,而开卡 50 美元的奖励,则相对 Chase 和 BoA 低了不少,但聊胜于无。我的第二卡就是 Discover it,卡面是霓虹的渐变色,十分养眼。

最后要说的是,Discover 是和 Visa、MasterCard、AMEX 并驾齐驱的支付渠道,也就是说商家接受 Visa 或 MasterCard 信用卡不代表你也能刷 Discover 的信用卡。我就闹过身上只带了 Discover 信用卡却没法在餐厅付款的尴尬。

AMEX 即我们所熟知的美国运通,大名鼎鼎的百夫长黑金卡即出自运通之手。和 Discover 一样,AMEX 没有任何实体支行,但它的信用卡在福利方面却和 Chase 旗鼓相当,不仅开卡奖励很高,还时不时会给持卡人各种福利。我暂时没有 AMEX 的信用卡,因此每当我持有 AMEX 信用卡的小伙伴享受美亚购物 8 折优惠时,我都羡慕得直流口水。

虽然我们一般都统称为信用卡,AMEX 的大部分「信用卡」实质上是「记账卡」(Charge Card)。它和传统意义上信用卡不同的地方在于,没有硬性的额度上限(用黑金卡买下一辆飞机的新闻并非空穴来风),当然银行会根据你的收入水平设定一个软性的上线,而且每个月末你必须把账单全部还清,不可以像信用卡那样只还一部分。

AMEX 首推 Platinum 信用卡,最高 1250 美元的开卡奖励,5%的机票返现,200 美元的航空报销……非常适合旅行达人。550 的年费在开卡奖励和福利之下(前提是你经常旅行),简直不值一提。当然这张卡不适合长期不旅行的小伙伴,因为你没办法利用这张卡所有的福利,550 的年费很难回本。

AMEX 每一张信用卡的开卡奖励一个人一生只能拿一次,由于开卡奖励时常波动,最好等到史高的时候再去申请。

Apple 作为一家科技公司,本身并没有发行信用卡的资质。Apple Card 实质上是 Apple 与高盛合作发行的,支付渠道走的是 MasterCard。得益于 Apple 强大的生态圈和优秀的用户体验,Apple Card 结合了虚拟卡与实体卡的优点:实体卡由钛金打造,颜值颇高,背面没有卡号、安全码和过期日期,也无需签名;虚拟卡直接绑定 iPhone,日常体验和 Apple Pay 一致。

这张卡优点明显,缺点同样也是致命的——返现低(日常消费只有 1%,Apple 相关消费或使用 Apple Pay 才有 3%)。相对于其他卡动辄 3%、5%甚至 10%的返现,可以说 Apple Card 除了颜值和便捷性以外,竞争力不强。

当然,如果你是 Apple 重度用户,也经常使用 Apple Pay 购物,那么 Apple Card 还是十分适合你的。目前 Apple Card 还不接受国内 Apple ID 的申请,如果你留学前用的是中国 ID,记得切换地区或者注册一个新的美国 Apple ID。

除了上述几家耳熟能详的信用卡公司之外,美国还有其他数不清的发卡行,比如 Capital One、Wells Fargo、Citi 等等,甚至还有专门针对留学生的信用卡 Deserve EDU,没有 SSN(社会安全号)也能申请。囿于篇幅,本文就不展开来讲了。相对来说,其他银行的卡可能需要你花时间去研究用法,这也是为什么我没有在这篇入门文章中推荐给大家的原因。

讲完了信用卡,我们来说说美国的信用体系,这也是申请信用卡绕不开的话题。 在美国,你的信用记录十分重要,它会伴随你的一生,决定了你能否成功申请信用卡、房贷、车贷等。

美国有三大信用局:Experian、Equifax 和 TranUnion,他们的数据库中储存了你一切和信用记录有关的信息,比如身份、住址、大致收入、银行卡等等。这也是为什么 2017 年 Equifax 数据被盗事件在美国引起了轩然大波,因为黑客拿到你的这些信息后,就可以轻易滥用你的身份去做各种违法的事。

每年你可以免费获取一次完整的信用报告。每一家的报告可能略有差异,你可以只获取其中一家的报告,也可以三份报告都看一看3。在你申请信用卡的时候,银行会调取你的信用报告来决定通过与否。值得注意的是,不同银行调用的信用局是不同的。比如 AMEX 和 Chase 一般调用的是 Experian,因此如果你的信用卡大多来自这些银行,获取来自 Experian 的信用报告更有参考价值。

由于信用报告很难直观地体现个人信用记录的好坏,因此银行和网站通常会用特定的模型和算法来计算你的信用分数,常见的模型有 FICO 和 VantageScore 等4,你可以理解为国内的芝麻信用分。不同模型之间分数差异可能很大。比如我在 Credit Karma(VantageScore)上的分数往往比我在 FICO 模型高 10 – 20 分左右。信用分数一般在 300 – 850 的区间,670 以上为良好,800 以上为优秀,大部分人在 600 – 750 这个区间。

前面说过,信用分数是由模型计算得来,具体算法非常复杂,不过我们一般认为,下面几个因素会很大程度影响你信用分数的高低:

账户种类一般来说,除了信用卡,银行希望你能同时拥有其他类型的贷款(房贷、车贷等),证明你的稳定性。因此,贷款账户种类的多样性,能给你的信用分数加分。

信用历史信用历史一般越长越好,这点国际学生是没办法和美国公民相比的,因此一开始申请信用卡的时候也往往会比较困难。但是当你拥有信用记录 1 – 2 年后,往往申请就容易多了。

Hard Pull 数量前面说过,每次申请信用卡,银行都会调取你的信用信息,留下一个我们称之为 Hard Pull 的记录。如果短期内你的 Hard Pull 太多,说明你申请信用卡特别频繁,银行可能会认为你近期比较缺钱或是有诈骗嫌疑,拒绝给你发卡。Chase 甚至有臭名昭著的 5/24 原则,即:24个月内,你新申请的信用卡(包括其他银行)大于等于 5 张后,无论你信用记录多好,也会拒绝你所有新的信用卡申请。因此不要在短期内频繁申请信用卡,如果被拒,可以过半年再尝试。

额度使用率你的负债和总额度的比例。比如你所有信用卡额度加起来是 20000,你这个月用了 2000,那么你的使用率就是 10%。一般来说,10% – 30%之间都是比较健康的。如果你的使用率太高,银行可能会认为你最近缺钱,欠债的几率增加。

信用分数每个月会计算一次,根据你上个月的表现,信用分可能会有所波动。要知道良好信用记录的建立和信用分数的积累是一个长期的过程,只要你按时还款、合理消费,就能稳定地提高自己的信用分。

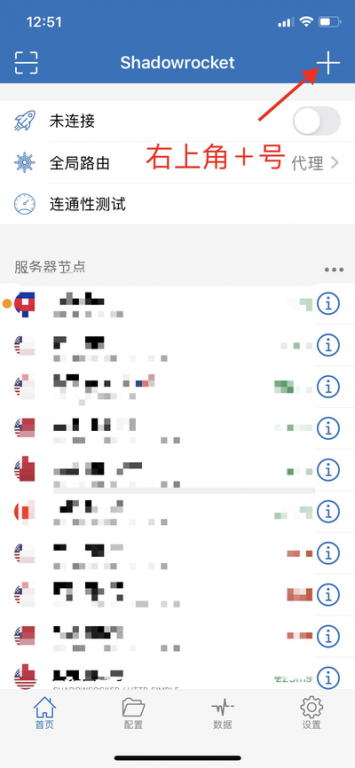

你可以网上或者去线下的支行申请信用卡。一般来说,网上更快速便捷,线下的流程更加冗长。我的 BoA Cash Rewards 在线下申请花了半个多小时,而我朋友线 分钟不到。因此没有特殊情况,一律推荐在线申请。不过需要注意的是,对于某些信用卡,如果你在美国未住满 5 年,是无法线上申请的。遇到这种情况,还得老老实实地去支行。

线上申请的话,银行一般会直接告知你结果。如果看到「我们正在审核你的申请」等字样,说明银行需要更多时间审核你的资质,一般 7 – 10 天足矣。如果等不及,你也可以直接打电话给银行的审核部门,现场要求审核,一杯咖啡的时间就能知道结果。

信用卡本质上是一种借贷工具,却很容易让人产生自己拥有本不属于自己的财富的错觉。在这次新冠疫情中,大量的美国人失业之后无力偿还信用卡和房租,也恰恰体现了透支消费的弊端。不过信用卡也并非一无是处,合理地使用信用卡不仅能更灵活地规划自己的消费,也能够享受到银行赠与持卡人的各种福利国外的苹果id怎么激活。

美国信用卡体系尾大不掉,在线支付迟迟难成气候,因此在美国学会用好信用卡,不仅能省下不少钱,更能给你的生活带来很多便捷。希望本文能够帮助到即将赴美求学的小伙伴们,也欢迎大家评论区畅所欲言!